- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-尝试半岛综合平台官网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

网联规范了网络支付,然而其目的并不在此

发布:2017-08-15 来源:卡研究资讯 浏览:287

最近支付业可谓是新闻不断、热点频频,本刊也陆续接到各路媒体的采访、咨询电话,发表了一些对这些问题的看法和观点,一家之言,仅供媒体多一个视角来观察这个热闹非凡的支付市场。

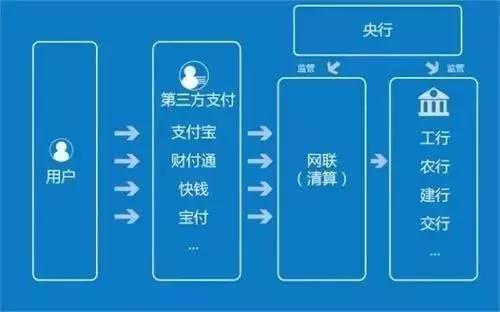

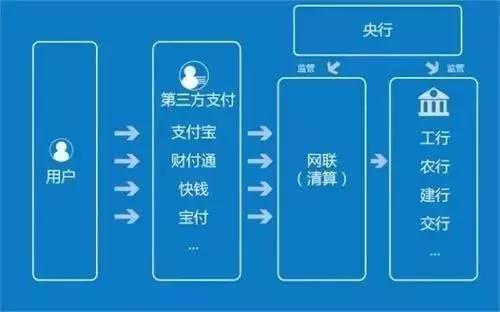

在这些新闻中恐怕最重磅的,就是第三方支付公司的网络支付业务关闭与银行直连通道,迁移到网联平台。央行支付结算司发文(银支付【2017】209号),要求第三方支付公司直连银行模式无条件迁移到网联平台处理。

虽然这个话题在去年网联成立之初就有所传闻,但是正式公布之后,仍然引发了各路媒体的关注,各种解读开始爆棚:“央行笑了,马云囧了,银联哭了”、“支付宝微信支付被收编”、“第三方支付的末日”云云。

值得肯定的是,近几年随着移动终端的普及,中国消费者使用移动支付的比例高达86%,已经遥遥领先于全球平均水平。根据易观智库发布的最新数据,2017年第一季度中国第三方支付移动支付市场交易规模达188091.20亿元人民币,环比增长46.78%。预计到2019年,中国移动支付市场将达到百万亿元规模。

近几年,以支付宝、微信支付为主的第三方支付行业,在网络支付方面推动了中国移动支付的发展方面确实起到了重要的作用,但是第三方支付机构利用自身的场景优势,无条件地绑定银行卡账户,而且在交易中利用直连银行的模式绕过了银联清算。导致合作银行、消费者除了知道交易金额外,交易信息被截断,发卡银行、消费者均无法知晓卡内资金消费去向。

作为监管的央行,同样无法了解到银行资金的去向,一旦资金涉及洗钱、黄赌毒等非法领域,将对国家金融安全造成威胁。前不久爆发的IGOFX投资骗局中,就有第三方支付机构的影子,虽然也不能把这种骗局的责任全部推到第三方支付机构身上,但是因为像IGOFX这类外汇投资平台,在国内没有一家是合法的,第三方支付机构为了自身利益,也自然放松了对这类平台的监管,提供支付接口。第三方支付企业中的二清问题更为普遍,在清理不法商户的同时,为其提供服务的支付机构也要承担相应的责任。

在支付越来越“场景化”的时代,商业银行由于受到行业的监管和限制,不得不顾忌存款的流失问题,由于缺乏强力的支付场景,在用户消费需求的压力下,也不得不委身与第三方支付机构进行合作。因此第三方支付机构具有了清算的功能,行使“小银联”的职能,同时又不受到监管。可以说第三方支付行业从2011年开始发放牌照至今,支付市场未见到良性竞争,以推动支付市场的发展,反倒是越来越乱。因此央行规范第三方支付的发展也就势在必行。

因此,在目前银联仍然以线下支付为主的条件下,如何规范和整顿网络支付乱象就成了一个重要的话题,去年央行陆续推出了备付金管理办法和网联(全名叫“非银行支付机构网络支付清算平台”)。网联的成立,很大程度上解决了之前第三方支付机构在网络支付方面的发展乱象,同时也解决了交易信息向银行和监管部门透传的主要问题。

当然,网联的成立不可避免地就要涉及到银联的市场定位问题,很多媒体都将网联成立作为银联的对手角度来评价,本刊也在接受媒体采访时阐述了自己的一些观点。

本刊觉得媒体有一句话说到正点上,网联可以被戏称为银联的“弟弟”,既然银联和网联乃是“一母同胞”,尽管在业务线上会出现交叉,难道亲兄弟会在市场上“刺刀见红”吗?不仅不会,通过网联的上线,央行完成了对网络支付的整顿,毕竟银联在网络支付方面所占的比重并不大,央行因此也实现了对线上、线下交易的全面监管。至于,网联和银联可能在业务上的交叉可能产生的,相信比起对网络支付的管理来说,还是很容易解决的。

从网联的股东构成中,我们可以看到,出自央行直属机构和其它国家机构、国企性质的企业持股比例已经达到43%,支付宝、财付通、京东占股23.93%,剩余的33%股份由32家企业分享。因此尽管商业银行和中国银联没有参股或直接参股,通过这样的股权结构布局,中小第三方支付机构也通过参股获得了话语权,对支付行业出现的双雄垄断形成了一定的制衡作用,也让支付行业重新洗牌。

网联上线,制订了统一的游戏规则,对于网络支付行业整体发展是有益的,或许一些不具有市场竞争力的第三方支付企业会退出市场,但是支付宝、微信支付这样的行业巨头未必会“囧”,而银联更不会“哭”。随着外卡组织即将进入中国市场,也会促进中国支付市场更大的变革,大胆做一个预测:或许将来某一天,网联在完善了网络支付后,银联和网联进行合并,让网上和线下支付形成统一市场。这或许未必是一个“妄想”吧!

了解更多半岛平台官方网站下载安装 ,请关注尝试半岛综合平台官网 (m.51kaxun.com),尝试半岛综合平台官网 每天为您带来最新的半岛电竞体育 、优惠活动,让您更好的使用信用卡。

在这些新闻中恐怕最重磅的,就是第三方支付公司的网络支付业务关闭与银行直连通道,迁移到网联平台。央行支付结算司发文(银支付【2017】209号),要求第三方支付公司直连银行模式无条件迁移到网联平台处理。

虽然这个话题在去年网联成立之初就有所传闻,但是正式公布之后,仍然引发了各路媒体的关注,各种解读开始爆棚:“央行笑了,马云囧了,银联哭了”、“支付宝微信支付被收编”、“第三方支付的末日”云云。

值得肯定的是,近几年随着移动终端的普及,中国消费者使用移动支付的比例高达86%,已经遥遥领先于全球平均水平。根据易观智库发布的最新数据,2017年第一季度中国第三方支付移动支付市场交易规模达188091.20亿元人民币,环比增长46.78%。预计到2019年,中国移动支付市场将达到百万亿元规模。

近几年,以支付宝、微信支付为主的第三方支付行业,在网络支付方面推动了中国移动支付的发展方面确实起到了重要的作用,但是第三方支付机构利用自身的场景优势,无条件地绑定银行卡账户,而且在交易中利用直连银行的模式绕过了银联清算。导致合作银行、消费者除了知道交易金额外,交易信息被截断,发卡银行、消费者均无法知晓卡内资金消费去向。

作为监管的央行,同样无法了解到银行资金的去向,一旦资金涉及洗钱、黄赌毒等非法领域,将对国家金融安全造成威胁。前不久爆发的IGOFX投资骗局中,就有第三方支付机构的影子,虽然也不能把这种骗局的责任全部推到第三方支付机构身上,但是因为像IGOFX这类外汇投资平台,在国内没有一家是合法的,第三方支付机构为了自身利益,也自然放松了对这类平台的监管,提供支付接口。第三方支付企业中的二清问题更为普遍,在清理不法商户的同时,为其提供服务的支付机构也要承担相应的责任。

在支付越来越“场景化”的时代,商业银行由于受到行业的监管和限制,不得不顾忌存款的流失问题,由于缺乏强力的支付场景,在用户消费需求的压力下,也不得不委身与第三方支付机构进行合作。因此第三方支付机构具有了清算的功能,行使“小银联”的职能,同时又不受到监管。可以说第三方支付行业从2011年开始发放牌照至今,支付市场未见到良性竞争,以推动支付市场的发展,反倒是越来越乱。因此央行规范第三方支付的发展也就势在必行。

因此,在目前银联仍然以线下支付为主的条件下,如何规范和整顿网络支付乱象就成了一个重要的话题,去年央行陆续推出了备付金管理办法和网联(全名叫“非银行支付机构网络支付清算平台”)。网联的成立,很大程度上解决了之前第三方支付机构在网络支付方面的发展乱象,同时也解决了交易信息向银行和监管部门透传的主要问题。

当然,网联的成立不可避免地就要涉及到银联的市场定位问题,很多媒体都将网联成立作为银联的对手角度来评价,本刊也在接受媒体采访时阐述了自己的一些观点。

本刊觉得媒体有一句话说到正点上,网联可以被戏称为银联的“弟弟”,既然银联和网联乃是“一母同胞”,尽管在业务线上会出现交叉,难道亲兄弟会在市场上“刺刀见红”吗?不仅不会,通过网联的上线,央行完成了对网络支付的整顿,毕竟银联在网络支付方面所占的比重并不大,央行因此也实现了对线上、线下交易的全面监管。至于,网联和银联可能在业务上的交叉可能产生的,相信比起对网络支付的管理来说,还是很容易解决的。

从网联的股东构成中,我们可以看到,出自央行直属机构和其它国家机构、国企性质的企业持股比例已经达到43%,支付宝、财付通、京东占股23.93%,剩余的33%股份由32家企业分享。因此尽管商业银行和中国银联没有参股或直接参股,通过这样的股权结构布局,中小第三方支付机构也通过参股获得了话语权,对支付行业出现的双雄垄断形成了一定的制衡作用,也让支付行业重新洗牌。

网联上线,制订了统一的游戏规则,对于网络支付行业整体发展是有益的,或许一些不具有市场竞争力的第三方支付企业会退出市场,但是支付宝、微信支付这样的行业巨头未必会“囧”,而银联更不会“哭”。随着外卡组织即将进入中国市场,也会促进中国支付市场更大的变革,大胆做一个预测:或许将来某一天,网联在完善了网络支付后,银联和网联进行合并,让网上和线下支付形成统一市场。这或许未必是一个“妄想”吧!

了解更多半岛平台官方网站下载安装 ,请关注尝试半岛综合平台官网 (m.51kaxun.com),尝试半岛综合平台官网 每天为您带来最新的半岛电竞体育 、优惠活动,让您更好的使用信用卡。

网友评论

暂无评论

我的评论

版权所有:半岛真人赌博官网

粤ICP备13072808号 本站内容,未经许可,均不得转载。