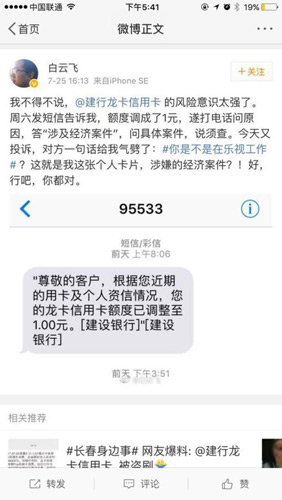

昨日,有一位离职乐视三年半的员工发微博称,其名下建设银行信用卡因“涉及经济案件”,被调降额度至1元,银行电话客服人员对此行为的答复是“你是不是在乐视工作?”今日,有媒体报道称建行近期确实统一调整了乐视员工信用卡额度,一律降到一元,只要当初申请信用卡填写的公司是“乐视”,就会受到此政策的限制。不过,这只是暂时的举措。各支行会根据名单情况,对这些信用卡持有人进行一一排查,如果还款正常,就会恢复额度。

只因为在乐视待过,就调降其信用卡额度,这样的银行是不是很任性?乐视现今的资金链条确实呈现危机,7月24日就有最新消息表明乐视金融的一款理财产品出现逾期兑付行为。因而,从表面上看,银行出于规避风险原因作出一系列的应对操作并无问题。

但问题是,个人信用卡的风险评估源于个人征信评分。在申请信用卡时,信用卡申领协议双方是发卡银行和持卡人,工作单位并不存在担保等保障债权的法律关系。工作单位作为个人信息呈现在信用卡申请中,最大的用途就是考察持卡人的履约能力,并会依此影响信用卡额度高低。因此,仅因其所在单位原因,而调整、调降额度,实则是银行风险控制能力不足,更是信贷产品风控混乱的一个表现。

近年来,信用卡作为一款信贷产品滥发几率大增,央行数据显示,截至2016年上半年,全国信用卡和借贷合一卡在用发卡数量共计4.73亿张。这一庞大数据的背后,除了信用卡的便利性,也存在着信用卡发卡审核不严的风控乱象。

有这么一些场景大家应该很熟悉:大型商场、超市很容易能见到银行摆摊设点,通过随机拉取行人获取新增客户;身边在银行工作的朋友、同学,有信用卡新开户的固定任务量;甚至早年,高校校园也能见到银行设点通过赠送开卡礼品等方式,诱导学生申办信用卡。

这些场景的背后,即是大量信用卡的批核,以及信用卡产品每年为银行带来数千亿元人民币的净收益。作为银行的一项稳赚不赔的产品,银行并未对其设置较高的准入门槛。所以,银行为了大量新增信用卡用户都能放低门槛,那么面对工作单位甚至前工作单位出现经营状况不佳的状况下,直接“一刀切”调降固额,合适吗?这个道理很简单,盈利和风险是成正比。不能因为风险的出现,而直接将风险转嫁给持卡人。

其实有一场景和此次乐视员工1元信用卡的情况似曾相识——前些年,就有媒体报道说,上海多家银行拒给福建人房贷,包括拥有上海户口以及稳定高收入的福建人,理由是“被前几年骗贷吓坏了”。而现在,依旧有银行因为户籍所在地曾经出现过坏账,而对此户籍地所有的信用卡申请人一律不批核。显然,这些都是银行规避风险的行为,看似合理,但又是否存在歧视呢?因为一个群体的个别人问题,而给整个群体都贴上标签,敬而远之,这并不是一个成熟企业应有的举动。同样,在出问题后进行不合理的风险控制,也不是一个成熟企业该有的业务素养。

了解更多

,请关注

(m.51kaxun.com),

每天为您带来最新的

、优惠活动,让您更好的使用信用卡。