- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-尝试半岛综合平台官网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

六大行信用卡贷款几乎零增长、不良全面上升,能否绝地反击?

发布:2020-09-09 来源:轻金融 浏览:477

55亿元——这是今年上半年六大行信用卡贷款余额(即透支余额)增长规模之和。这个数字意味着什么呢?2019年全年,六大行信用卡贷款余额增长超过2700亿元,而今年上半年几乎零增长,上演了一场“断崖式下跌”,贷款增幅也创下近5年新低,这在六大行信用卡发展过程中可谓罕见。对于银行信用卡业务而言,今年上半年绝对是一个冰点时期:发卡难、不良升,两头承压。与此同时,信用卡从高增走向存量时代背后,控风险成为信用卡业务的重头,上半年六大行不良全面上升。信用卡业务如何绝地反击?随着市场的全面恢复,六大行信用卡也将积累新的增长动力;同时,金融科技成为信用卡转型的一个重要武器,通过发力金融科技,突围精准营销、提供个性化服务。未来,数字化也将拉开国有行信用卡之间的差距。

一、贷款余额接近3万亿:工行、交行下降

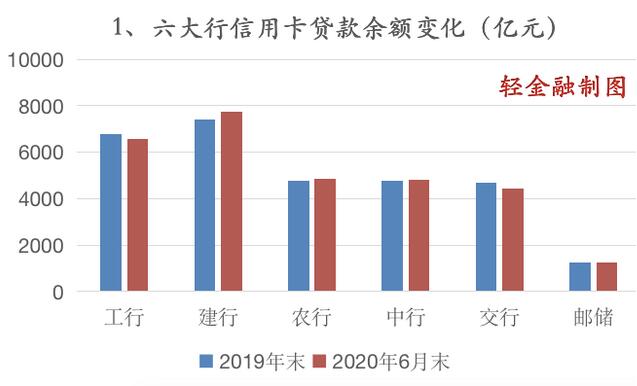

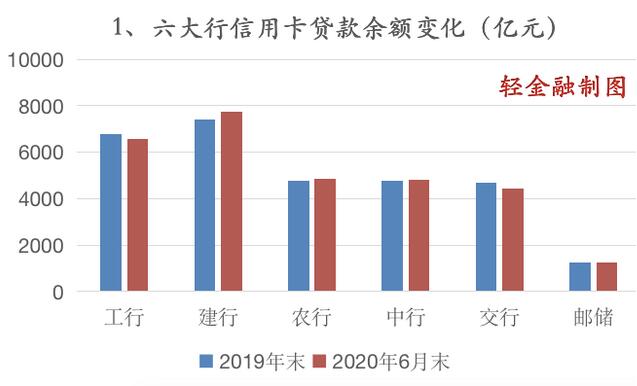

截至2020年6月末,六大行信用卡贷款余额之和达到了29709 亿元。从上半年来看,六大行中4家银行信用卡贷款余额上升,2家下降。

具体看,建行上半年信用卡贷款余额增速最高,达到了4.51%,规模增至7745.95亿元。事实上,早在2017年,建行信用卡贷款余额就超越工行坐上头把交椅。其他3家信用卡贷款增长的银行分别为:农行信用卡贷款余额为4854.16亿元,比年初增幅2.2%;中行4819.16亿元,增幅1.09%;邮储1258.92亿元,增幅2.2%。仅工行和交行的信用卡贷款余额出现了下降。其中,交行下降了221.21亿元,降幅4.73%,为六大行中降幅最高;工行下降201.58亿元,降幅为3%。信用卡贷款余额下降,一方面是受疫情影响,线下获客受阻的同时线上获客难以在短时间内打开局面,信用卡作为受影响最大的一个业务,新增发卡必然受到影响。疫情对新增发卡的影响,对工行和交行均有所体现。工行2020年6月末信用卡发卡量为1.59亿张,根据轻金融粗略计算,上半年新增信用卡发卡仅23万张左右。而去年全年,工行信用卡新增发卡量超过1700万张,两个数据有天壤之别。交行上半年没有公布发卡量数据,但是其公布的信用卡在册卡量是下降的。6月末,交行信用卡在册卡量7147万张,较2019年末减少了33万张。发卡量方面,邮储由于基数低,上半年新增327.32万张,总体看增速不错;建行、农行上半年新增发卡在500万张左右,中行新增463.22万张,尽管还在增长,但是与往年相比不可同日而语。“信用卡方面确实因为疫情的影响,大家闭门不出,一季度信用卡消费额还是增长比较缓慢的,甚至是同比负增长。”农行高管在业绩发布会上表示。信用卡贷款下降还有另一方面原因,就是银行上半年在加强压缩风险。疫情对经济造成一定的影响,上半年多家银行掀起了信用卡降额风暴,也会对信用贷贷款规模增长带来一定的影响。尽管上半年六大行的信用卡贷款余额有升有降,但是在信用卡贷款占比表现上还是出现了一致的趋势:6家银行信用卡贷款占零售贷款比重均出现了下降。

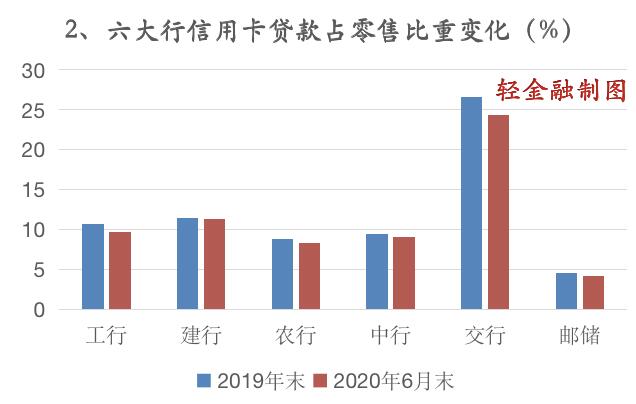

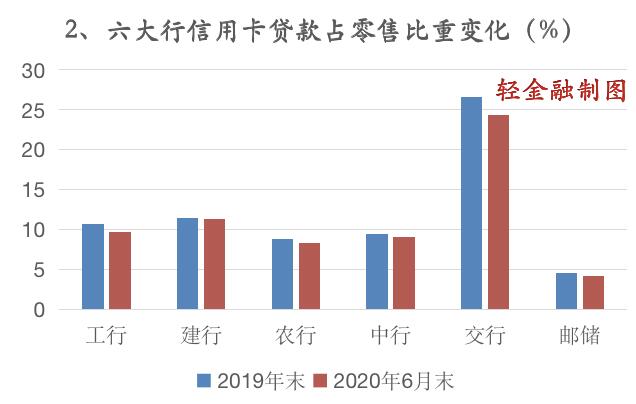

交行信用卡贷款占零售贷款比重在2019年下降4.25个百分点的基础上,2020年上半年占比又下降2.3个百分点,最新比重24.3%;工行下降1个百分点至9.7%,农行、建行和中行的占比降幅都在1%以内。这里特别需要特别关注下工行与建行的数据对比。工行今年上半年一个重要战略,就是发布了“第一个人金融银行品牌”建设,以此巩固其个人金融的江湖地位。虽然信用卡业务在工行的个人金融业务板块中占比不高,但是信用卡是品牌与口碑的一个很好的载体,工行亦提出了加快推进“第一信用卡银行”建设的目标。从绝对规模来看,建行诸多关键性指标仍然领先。比如,建行的信用卡贷款余额在2017年就超过了工行,至今这个格局仍然没有改变。在消费交易额方面,建行信用卡上半年规模达到1.46万亿,比招行的2万亿要低,但是高于工行的1.28万亿。实际上,工行的个人客户数在今年上半年达到6.64亿户,信用卡发卡量1.59亿张,尽管上半年新增至冰点,但是工行仍然占据发卡量第一的地位。

当然今年的发展情况比较特殊,并不意味着下降就是一件坏事。在对风险整体预判的基础上,有针对策略的控规模,会对未来信用卡风险暴露起到一定的缓释作用。

二、信用卡不良贷款全面上升

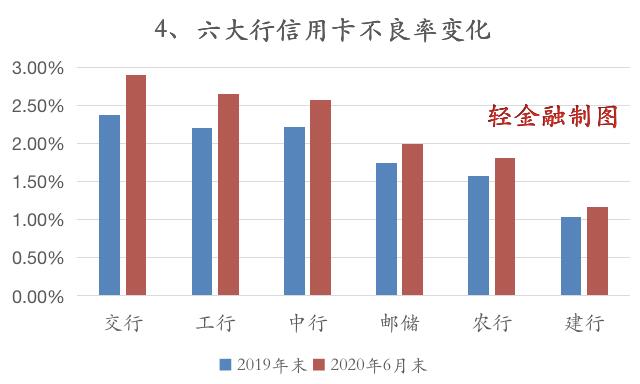

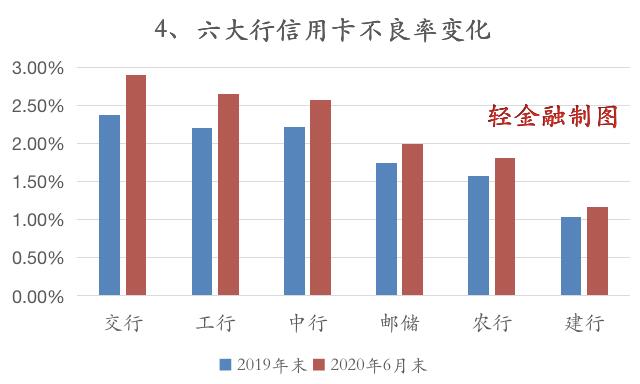

对于银行信用卡不良率的全面上升,市场早有预判。信用卡贷款规模增长与不良率也呈反方向走势。

2017年,六大行信用卡贷款规模开始飙升,连续两年新增超过了4000亿元,到了2019年,六大行的信用卡贷款新增已经下降到了2700亿元。而就在2019年银行信用卡不良开始抬头。今年上半年,银行罕见一致公布了信用卡不良数据。从六大行的情况来看,信用卡不良贷款率全面上升。

整体来看,今年上半年六大行信用卡不良“双升”,六大行不良贷款新增90.77亿元,总规模达到了627.33亿元。从不良率来看,交行信用卡不良率最高。6月末,交行信用卡不良率2.9%,上升0.52个百分点;信用卡不良贷款规模129.24亿元,上半年新增信用卡不良贷款17.89亿元。2020年上半年,交行信用卡业务持续呈现出了“疲软、乏力”的趋势。一方面其信用卡贷款余额已经连续出现下降,2019年下降了376亿元,今年上半年仍然持续下降;另一方面,不良率高企也给交行的信用卡做大规模带来压力。交行高管在业绩发布会上分析,有三大方面让信用卡资产质量承压:一是国内疫情爆发对银行业都产生一定影响,就交行本身而言,上半年信用卡业务约占不良额26%。不过,随着交行政策和策略模型的竞争优化,从6月份开始出现恢复,3季度、4季度将会落到疫情前的水平。二是疫情发生后,以前潜在风险客户加快了风险暴露速度,疫情对存量潜在客户风险比较大,上半年交行对原来潜在风险客户占到总量的70%多。下一步虽然国内疫情有所缓解,但是全球疫情还在蔓延,潜在风险暴露在下半年还会有所持续。第三是疫情对部分行业的对公客户也产生了一定影响,上半年客户风险暴露还不突出,只占3%左右。今年上半年工行信用卡的压力也不小。6月末,工行信用卡不良率为2.65%,上升0.44个百分点;其信用卡不良贷款规模在六大行中最高,达到了174.15亿元,上半年新增24.21亿元。同期,中行的信用卡不良率也在高位,上升0.35个百分点,达2.57%,信用卡不良贷款规模120.51亿元;邮储银行信用卡不良率为1.99%,上升0.25个百分点;农行不良率为1.81%,上升0.23个百分点。建行信用卡不良率在六大行中最低,6月末为1.17%,上升0.14个百分点,不良贷款规模为90.74亿元,新增14.23亿元。如果说2019年银行信用卡不良率有上升是因为共债风险所致的话,那今年银行信用卡的风险升级,则是疫情影响以及共债风险的叠加。由于不良风险暴露具有滞后性,预计下半年信用卡不良还会继续承压。“在当前疫情稳定的情况下,三季度可能承压最大。因为后续疫情的反弹情况也不好作太多的预测,整个消费贷款不良暴露的情况还是有一定的压力,跟疫情关联度还是非常高的。”农行高管称。

当然,二季度随着生产生活的逐步恢复,银行信用卡运行随之好转。交行称,二季度,消费额 、信用卡透支增量反弹,信用卡透支余额在二季度实现了净增长,预计未来一段时间仍可以延续快速增长的势头。

三、金融科技成为比拼核心

如何在新形势下去打开信用卡业务的新局面,实现绝地反击?数字化转型、积极开拓年轻客群、深入多元场景营销等,都是银行信用卡所选择的重要战略发展方向,而这些战略背后的关键点是金融科技。今年银行信用卡跌至冰点,一个很重要的原因在于疫情影响让信用卡线下获客受阻。而在这次疫情大考之中,银行更能够体会到线上化、“非接触”金融服务的重要性。金融科技能够从三大方面助力银行信用卡业务,一是营销获客,二是内部经营的效率提升,三是应用度较高的风险管控、反欺诈。比如,上半年工行针对六类电商、八大场景加大线上收单营销力度。工行通过应用在业内首创的机器人流程自动化 (RPA)技术,快速上线信用卡利息费用工单处理机器人,实现工单无人值守、自动处理,大幅提升工单处理效率。反欺诈方面,工行业内率先实现电话调查环节 AI 机器人应用,首创人工调查环节声纹识别应用,有效识别中介团伙欺诈办卡。建行则深入推进信用卡业务数字化、平台化和精细化发展。例如,针对重点客群需求,打造种类丰富、权益特色鲜明的信用卡产品体系;扩大并深入到各种场景,如城市综合体、机场高铁、加油站等商圈建设等;加强全流程反欺诈能力建设。建行高管称,建行在今年上半年疫情之下建行信用卡能够保持比较平稳的发展,主要原因之一就是发挥数字化经营的优势,聚焦生态场景,来促进获客、黏客和业务的发展。

然而,对建行而言,还有需要进一步拓展的地方,就是年轻客户的占比。建行高管表示,建行信用卡年轻客户这几年有所增长,但是还不高。因此,下一步建行会在坚定原有战略的基础上,在客户结构、产品方面,在相应的产品建设中做好改进。

农行表示,现在信用卡消费在某一些区域还是有爆发性增长,还是要以数字化转型来引领,以提高市场变化的应对能力。农行重点从产品、渠道、场景、服务四个角度来提升下半年的信用卡发展着力点:一是更多以客户需求来驱动银行卡产品创新,通过大数据精准捕捉各种群体的需求和痛点,围绕着年轻客群加大智能化、数字化的产品创新力度;二是加快线上平台的建设。优化农行掌银APP的内容布局,按照千人千面动态加载产品和服务;三是通过开放银行、特色场景来做信用卡;四是改良客户体验和服务。中行则聚焦聚焦年轻客群、车主客群、公务客群等重点客群需求,发行特色的信用卡产品;还着力推动业务数字化转型,丰富数字信用卡应用场景;交行信用卡数字化转型以买单吧APP、手机信用卡等产品为载体,于6月末推出“信用就医无感支付”服务;邮储银行积极探索互联网获客新模式,加大线上化和场景化转型力度。可以看出,六大行信用卡发展战略背后,都以金融科技推动数字化转型为主要方向。无论是推进客户体验、提高营销效率、提升品牌影响力还是加强风控能力,金融科技都充满想象空间。最终,信用卡比拼的是科技实力,以及金融科技在信用卡业务上的精细化运用。

一、贷款余额接近3万亿:工行、交行下降

截至2020年6月末,六大行信用卡贷款余额之和达到了29709 亿元。从上半年来看,六大行中4家银行信用卡贷款余额上升,2家下降。

具体看,建行上半年信用卡贷款余额增速最高,达到了4.51%,规模增至7745.95亿元。事实上,早在2017年,建行信用卡贷款余额就超越工行坐上头把交椅。其他3家信用卡贷款增长的银行分别为:农行信用卡贷款余额为4854.16亿元,比年初增幅2.2%;中行4819.16亿元,增幅1.09%;邮储1258.92亿元,增幅2.2%。仅工行和交行的信用卡贷款余额出现了下降。其中,交行下降了221.21亿元,降幅4.73%,为六大行中降幅最高;工行下降201.58亿元,降幅为3%。信用卡贷款余额下降,一方面是受疫情影响,线下获客受阻的同时线上获客难以在短时间内打开局面,信用卡作为受影响最大的一个业务,新增发卡必然受到影响。疫情对新增发卡的影响,对工行和交行均有所体现。工行2020年6月末信用卡发卡量为1.59亿张,根据轻金融粗略计算,上半年新增信用卡发卡仅23万张左右。而去年全年,工行信用卡新增发卡量超过1700万张,两个数据有天壤之别。交行上半年没有公布发卡量数据,但是其公布的信用卡在册卡量是下降的。6月末,交行信用卡在册卡量7147万张,较2019年末减少了33万张。发卡量方面,邮储由于基数低,上半年新增327.32万张,总体看增速不错;建行、农行上半年新增发卡在500万张左右,中行新增463.22万张,尽管还在增长,但是与往年相比不可同日而语。“信用卡方面确实因为疫情的影响,大家闭门不出,一季度信用卡消费额还是增长比较缓慢的,甚至是同比负增长。”农行高管在业绩发布会上表示。信用卡贷款下降还有另一方面原因,就是银行上半年在加强压缩风险。疫情对经济造成一定的影响,上半年多家银行掀起了信用卡降额风暴,也会对信用贷贷款规模增长带来一定的影响。尽管上半年六大行的信用卡贷款余额有升有降,但是在信用卡贷款占比表现上还是出现了一致的趋势:6家银行信用卡贷款占零售贷款比重均出现了下降。

交行信用卡贷款占零售贷款比重在2019年下降4.25个百分点的基础上,2020年上半年占比又下降2.3个百分点,最新比重24.3%;工行下降1个百分点至9.7%,农行、建行和中行的占比降幅都在1%以内。这里特别需要特别关注下工行与建行的数据对比。工行今年上半年一个重要战略,就是发布了“第一个人金融银行品牌”建设,以此巩固其个人金融的江湖地位。虽然信用卡业务在工行的个人金融业务板块中占比不高,但是信用卡是品牌与口碑的一个很好的载体,工行亦提出了加快推进“第一信用卡银行”建设的目标。从绝对规模来看,建行诸多关键性指标仍然领先。比如,建行的信用卡贷款余额在2017年就超过了工行,至今这个格局仍然没有改变。在消费交易额方面,建行信用卡上半年规模达到1.46万亿,比招行的2万亿要低,但是高于工行的1.28万亿。实际上,工行的个人客户数在今年上半年达到6.64亿户,信用卡发卡量1.59亿张,尽管上半年新增至冰点,但是工行仍然占据发卡量第一的地位。

当然今年的发展情况比较特殊,并不意味着下降就是一件坏事。在对风险整体预判的基础上,有针对策略的控规模,会对未来信用卡风险暴露起到一定的缓释作用。

二、信用卡不良贷款全面上升

对于银行信用卡不良率的全面上升,市场早有预判。信用卡贷款规模增长与不良率也呈反方向走势。

2017年,六大行信用卡贷款规模开始飙升,连续两年新增超过了4000亿元,到了2019年,六大行的信用卡贷款新增已经下降到了2700亿元。而就在2019年银行信用卡不良开始抬头。今年上半年,银行罕见一致公布了信用卡不良数据。从六大行的情况来看,信用卡不良贷款率全面上升。

整体来看,今年上半年六大行信用卡不良“双升”,六大行不良贷款新增90.77亿元,总规模达到了627.33亿元。从不良率来看,交行信用卡不良率最高。6月末,交行信用卡不良率2.9%,上升0.52个百分点;信用卡不良贷款规模129.24亿元,上半年新增信用卡不良贷款17.89亿元。2020年上半年,交行信用卡业务持续呈现出了“疲软、乏力”的趋势。一方面其信用卡贷款余额已经连续出现下降,2019年下降了376亿元,今年上半年仍然持续下降;另一方面,不良率高企也给交行的信用卡做大规模带来压力。交行高管在业绩发布会上分析,有三大方面让信用卡资产质量承压:一是国内疫情爆发对银行业都产生一定影响,就交行本身而言,上半年信用卡业务约占不良额26%。不过,随着交行政策和策略模型的竞争优化,从6月份开始出现恢复,3季度、4季度将会落到疫情前的水平。二是疫情发生后,以前潜在风险客户加快了风险暴露速度,疫情对存量潜在客户风险比较大,上半年交行对原来潜在风险客户占到总量的70%多。下一步虽然国内疫情有所缓解,但是全球疫情还在蔓延,潜在风险暴露在下半年还会有所持续。第三是疫情对部分行业的对公客户也产生了一定影响,上半年客户风险暴露还不突出,只占3%左右。今年上半年工行信用卡的压力也不小。6月末,工行信用卡不良率为2.65%,上升0.44个百分点;其信用卡不良贷款规模在六大行中最高,达到了174.15亿元,上半年新增24.21亿元。同期,中行的信用卡不良率也在高位,上升0.35个百分点,达2.57%,信用卡不良贷款规模120.51亿元;邮储银行信用卡不良率为1.99%,上升0.25个百分点;农行不良率为1.81%,上升0.23个百分点。建行信用卡不良率在六大行中最低,6月末为1.17%,上升0.14个百分点,不良贷款规模为90.74亿元,新增14.23亿元。如果说2019年银行信用卡不良率有上升是因为共债风险所致的话,那今年银行信用卡的风险升级,则是疫情影响以及共债风险的叠加。由于不良风险暴露具有滞后性,预计下半年信用卡不良还会继续承压。“在当前疫情稳定的情况下,三季度可能承压最大。因为后续疫情的反弹情况也不好作太多的预测,整个消费贷款不良暴露的情况还是有一定的压力,跟疫情关联度还是非常高的。”农行高管称。

当然,二季度随着生产生活的逐步恢复,银行信用卡运行随之好转。交行称,二季度,消费额 、信用卡透支增量反弹,信用卡透支余额在二季度实现了净增长,预计未来一段时间仍可以延续快速增长的势头。

三、金融科技成为比拼核心

如何在新形势下去打开信用卡业务的新局面,实现绝地反击?数字化转型、积极开拓年轻客群、深入多元场景营销等,都是银行信用卡所选择的重要战略发展方向,而这些战略背后的关键点是金融科技。今年银行信用卡跌至冰点,一个很重要的原因在于疫情影响让信用卡线下获客受阻。而在这次疫情大考之中,银行更能够体会到线上化、“非接触”金融服务的重要性。金融科技能够从三大方面助力银行信用卡业务,一是营销获客,二是内部经营的效率提升,三是应用度较高的风险管控、反欺诈。比如,上半年工行针对六类电商、八大场景加大线上收单营销力度。工行通过应用在业内首创的机器人流程自动化 (RPA)技术,快速上线信用卡利息费用工单处理机器人,实现工单无人值守、自动处理,大幅提升工单处理效率。反欺诈方面,工行业内率先实现电话调查环节 AI 机器人应用,首创人工调查环节声纹识别应用,有效识别中介团伙欺诈办卡。建行则深入推进信用卡业务数字化、平台化和精细化发展。例如,针对重点客群需求,打造种类丰富、权益特色鲜明的信用卡产品体系;扩大并深入到各种场景,如城市综合体、机场高铁、加油站等商圈建设等;加强全流程反欺诈能力建设。建行高管称,建行在今年上半年疫情之下建行信用卡能够保持比较平稳的发展,主要原因之一就是发挥数字化经营的优势,聚焦生态场景,来促进获客、黏客和业务的发展。

然而,对建行而言,还有需要进一步拓展的地方,就是年轻客户的占比。建行高管表示,建行信用卡年轻客户这几年有所增长,但是还不高。因此,下一步建行会在坚定原有战略的基础上,在客户结构、产品方面,在相应的产品建设中做好改进。

农行表示,现在信用卡消费在某一些区域还是有爆发性增长,还是要以数字化转型来引领,以提高市场变化的应对能力。农行重点从产品、渠道、场景、服务四个角度来提升下半年的信用卡发展着力点:一是更多以客户需求来驱动银行卡产品创新,通过大数据精准捕捉各种群体的需求和痛点,围绕着年轻客群加大智能化、数字化的产品创新力度;二是加快线上平台的建设。优化农行掌银APP的内容布局,按照千人千面动态加载产品和服务;三是通过开放银行、特色场景来做信用卡;四是改良客户体验和服务。中行则聚焦聚焦年轻客群、车主客群、公务客群等重点客群需求,发行特色的信用卡产品;还着力推动业务数字化转型,丰富数字信用卡应用场景;交行信用卡数字化转型以买单吧APP、手机信用卡等产品为载体,于6月末推出“信用就医无感支付”服务;邮储银行积极探索互联网获客新模式,加大线上化和场景化转型力度。可以看出,六大行信用卡发展战略背后,都以金融科技推动数字化转型为主要方向。无论是推进客户体验、提高营销效率、提升品牌影响力还是加强风控能力,金融科技都充满想象空间。最终,信用卡比拼的是科技实力,以及金融科技在信用卡业务上的精细化运用。

网友评论

暂无评论

我的评论

版权所有:半岛真人赌博官网

粤ICP备13072808号 本站内容,未经许可,均不得转载。