2021年信用卡业务的业绩发布已经过半,在代表信用卡业务主要力量的国有银行和股份制银行中,已经有十二家完成披露。在A股/港股上市的城商/农商系银行中也有十数家发卡银行披露了信用卡业务的业绩。

为了让读者尽快了解已披露年报的银行信用卡业绩,本刊推出2021年信用卡业绩“上半场”汇总分析,从目前已经披露的情况来看,到底是“春意暖”,还是“倒春寒”呢?

为便于同级别银行业务进行对比,按照国有银行、股份制银行合在一起为第Ⅰ梯队,其中有几家股份制银行根据业务规模纳入城商/农商系发卡银行为第Ⅱ梯队。

今天央行发布了《2021年第四季度支付体系运行总体情况》,暨《2021年支付体系运行总体情况》。截止2021年末在用卡量为8亿张,较2020年末增长2.85%,再创新低,一定程度上受到疫情的影响至今。信用卡信贷总额21.02万亿元,同比增长10.86%;应偿信贷总额8.62万亿元,同比增长8.97%;信用卡逾期半年未偿信贷总额860.39亿元,同比增长2.59%,环比下降1.02%。

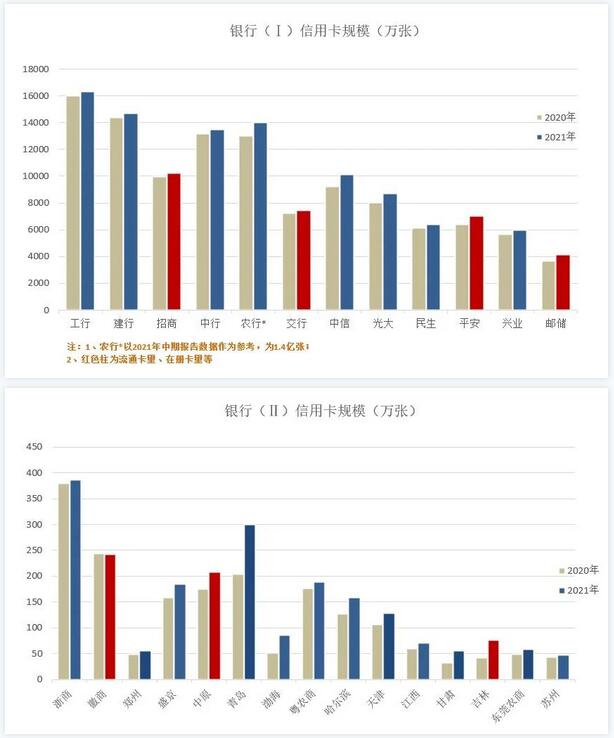

卡量规模

Ⅰ类普遍增速迟缓,Ⅱ类上涨需求迫切

在2021年信用卡业绩发布的上半场中,在国有/股份制银行中,共有十二家银行发布了业绩,基本上代表了信用卡业务整体发展的现状。另有多家城商/农商系银行也完成2021年信用卡业务的业绩发布。

第Ⅰ梯队中,工行以1.63亿张依然位居累计发卡量首位,中信以10132.39万张、9.39%位居增长率首位。但是不可否认的是,在累计发卡量指标中增长率再度普遍下降,甚至远低于2020年的增长率。

公布信用卡流通卡量,对于业务分析更为清晰,其中招行、交行、平安、邮储等四家银行公布了流通、在册、结存、有效卡量,招行以1.02亿张流通卡量遥遥领先,邮储结存卡量4155.87万张,以12.93%的再度连续三年位居增长率首位。

而公布流通账户规模的发卡银行,在“上半场”中仅有招行信用卡公布了2021年为6973.94万户,同比增长4.54%,超过流通卡量增速。根据流通账户规模,可以计算出招行目前户均卡量已经达到了1.46张/户。采取流通账户数量作为研究信用卡业务的标准是最为直观有效的指标,可以清楚的看到一家发卡银行的信用卡业务的发展边界所在。

从第Ⅰ梯队发卡业务情况来看,多少有些“倒春寒”气息。一方面由于这部分银行市场覆盖率比较高,获客难度加剧,规模增速放缓是必然的;另一方面受到市场环境的影响,以及监管出台相应政策对过度发卡导致的“多头授信”现象的限制。

第Ⅱ梯队中,信用卡市场压力不容小觑,但是这部分发卡银行在规模上依然保持着较快增速,绝大部分发卡银行都达到了二位数的增速。

浙商银行以387.06万张累计发卡量位居首位,甘肃、渤海则分别以以70%、69%列增速首、次位。有三家公布流通卡量中,徽商银行以242.79万张保持首位,中原银行流通卡量也超过200万张。吉林银行在去年底在实现有效卡量75.84万张,以80%的增幅位于增速首位。

从已公布业绩的城商/农商系银行的信用卡业务情况来看,这些发卡银行面对竞争如此激烈的市场,依然在努力实现做大做强信用卡业务的目标。虽然信用卡市场空间越来越窄,但是也应该看到自身业务发展优势所在,即市场覆盖率相对要低,在区域品牌、业务决策、本土文化等方面又具有独特优势,对当地风土人情的理解更为深厚。

这些作为“软实力”可以充分挖掘本土消费文化,通过挖掘乡土气息的产品,拉近与用户的距离。吉林银行在2022年首月就凭借一款“水果卡”实现新增客户近15万张的业绩,就是一个成功的案例。

监管部门在去年底发布《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》中也强调不得再以发卡数量、客户数量,以及市场占有率等作为考核指标,并首次把降低睡眠卡比例作为要求,督促发卡银行应该将工作放在盘活存量用户方面,改变“重拉新、轻留存”的经营意识。

信用卡发卡业务所面临的现象也深刻反映出,依靠过去那种卡量规模增长模式,在第Ⅰ梯队中已经面临着严峻的挑战,尽管第Ⅱ梯队在业务发展方面还具有一定的增长空间,但是这种影响也会很快波及到业务发展。如果没有清醒地意识到这个问题,在业务上不制订行之有效的经营策略,也会有可能更早陷入第Ⅰ梯队所面临的问题中。

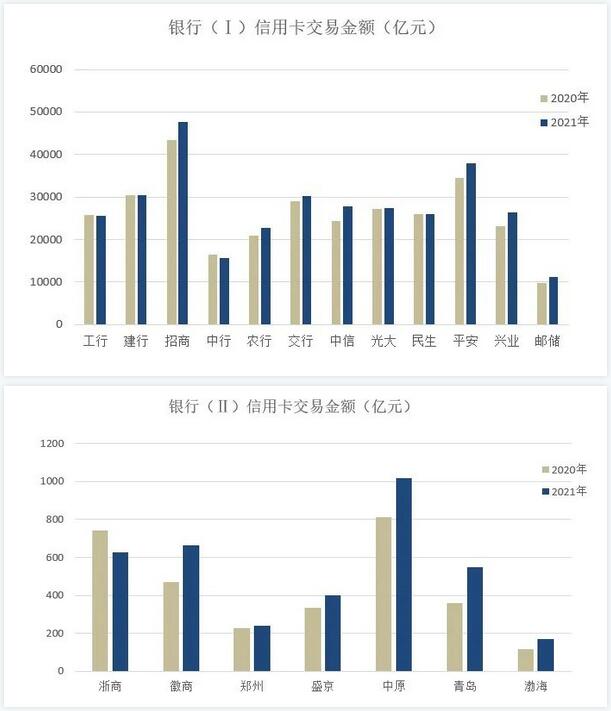

交易金额

Ⅰ类有所分化,Ⅱ类普遍增长

2021年,整个社会依然处于疫情的影响,信用卡业务中获客难度显而易见,也迫使发卡银行应该将重心从发卡转向用卡,通过权益的设计拉动存量用户的用卡频率,只有提升交易额,才有可能提高透支余额,进而实现刷卡手续费及透支利息等收入。

第Ⅰ梯队中,招行信用卡再创新高,以9.73%的增长率达到了4.76万亿元,继续保持领先地位;平安信用卡以9.76%的增长率达到了3.79万亿元,继续位居次席。兴业、邮储、中信信用卡均以14%的增长率位居增速前三位,但是有四家业绩与上年持平,一家业绩下降。股份制银行在信用卡交易金额这项指标上,整体表现更为亮眼。

在国有/股份制银行中,招行和平安信用卡交易额已经遥遥领先几家国有银行,他们为用户推出高频的各类权益活动,诸如招行的“十元风暴”、平安信用卡“天天88”、中信“9分享兑”等品牌类权益活动,都直接拉动了交易额的有效提升。

第Ⅱ梯队中,在已发布业绩的发卡银行中,信用卡交易金额除一家下跌,一家略增外,其它五家增长幅度较大,其中中原银行以1017亿元居首,青岛银行、渤海银行以54、45%位居增幅前两位,而两家发卡银行同期发卡量也实现了47%、69%的增速。

由此可见,依托于拉新发卡达到提高交易额的目的,也是之前信用卡业务高速发展过程中常用做法,但是这种方式,在第一梯队部分银行业绩中已经显露出疲态,随着市场“发卡难”问题的加剧,通过这种方式也会日渐遇到危机,因此改变现有信用卡业务理念显得尤为必要。

随着信用卡产品、权益的同质化现象越来越严重,因此信用卡要想有所作为,就要顺应时代的变化,根据消费者日益丰富的消费需求,以及特定兴趣或爱好的客群为目标,应对信用卡产品“窄众化”的市场细分时代,通过针对客群的某些刚性消费特征进行专属权益设计产品。一方面提升发卡能力,另一方面搭建起相适应的消费场景,以达到持续促进用卡交易,提升单卡的消费能力的目的。

从招行信用卡在流通卡量增长仅为2.9%的条件下,交易金额却再度创出4.76万亿元的业绩,表明从发卡驱动向用卡驱动的存量用户挖掘模式已经非常清晰。以招行为例,交易额为47636.17亿元,如果以流通卡量10241.6万张计算,卡均交易额为46512.42元,而以流通账户数6973.94万个计算,户均交易额达到了68305.96元。这会为发卡银行在基于现有存量用户基础上带来真正经济效益。

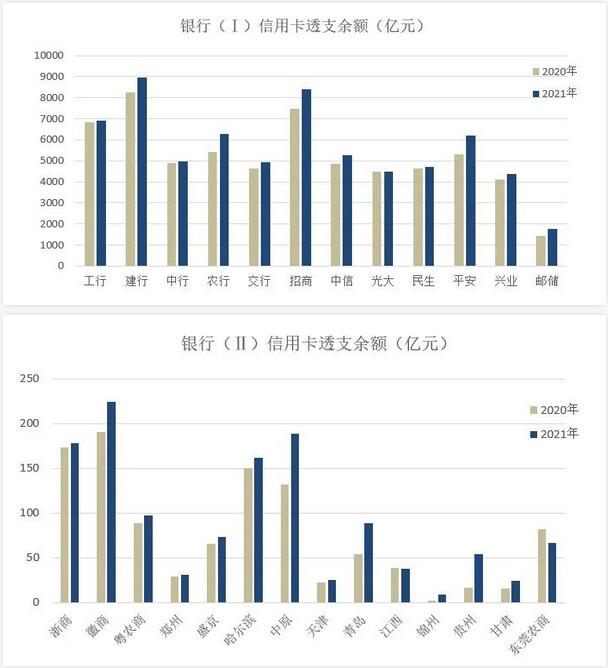

透支余额

Ⅰ/ Ⅱ类普遍上升,建行招行领军

信用卡透支余额基本上反映了信用卡在统计时点的活跃程度。第Ⅰ梯队中,建行信用卡以8962.22亿元、增长率8.53%位居首位,邮储信用卡以20.89%居增长率首位,达到1748.69亿元。招行以12.54%的增幅突破8400亿元,建行和招行的业绩也从侧面反映出存量用户挖掘的力度和效果。

第Ⅱ梯队中,徽商银行信用卡再度以224亿元位居首位,锦州银行信用卡以289%居增长率首位。

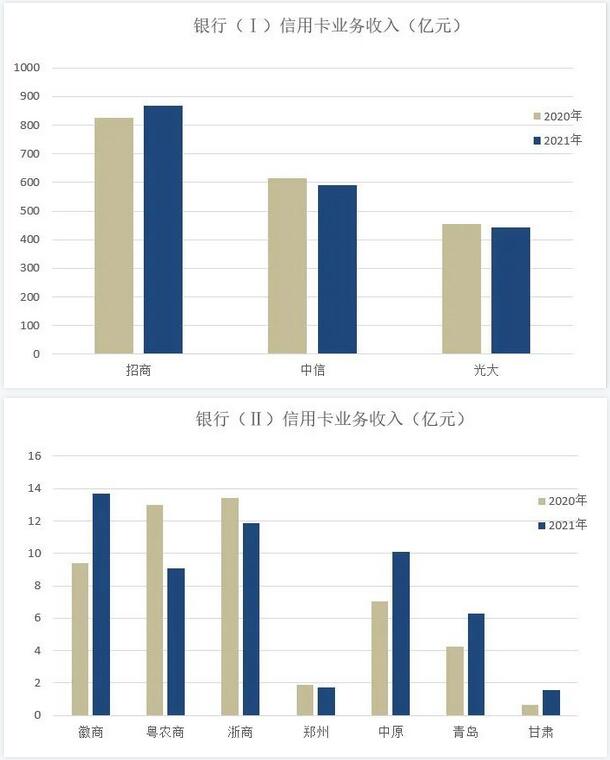

营业收入

Ⅰ类一升二降,Ⅱ类升多降少

第Ⅰ梯队中,招行、中信、光大等三家银行公布了信用卡业务收入,招行信用卡再以5.13%的增幅,以867.54亿元夺得魁首,另外两家业务收入有所下降。

第Ⅱ梯队中,徽商银行信用卡业务收入以13.7亿元位居首位,增长45.89%,甘肃银行信用卡以142.18%的增速位列增速首位,其它三家增长幅度均超过40%,另外三家有所下降。由此可见,第Ⅱ梯队发卡银行向信用卡业务要收入的需求极为迫切。

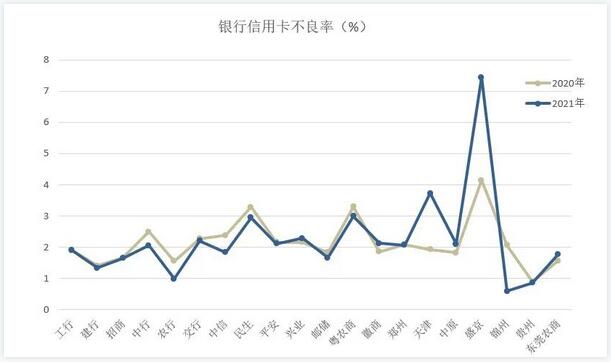

不良率

普遍下降,个别逆势上升

2021年,随着疫情得到缓解,社会生活逐步复苏,信用卡业务的不良贷款及不良率整体开始下降,第Ⅰ梯队中,农行以0.99%位居不良率最低,第Ⅱ梯队中锦州银行以0.59%居不良率最低,但是由于规模有限,其数据仅供参考。

个别银行在整体不良率下降的大趋势下,却仍旧逆势增长,虽然具体情况不详,但是确实亟需要有所警惕,提高催收力度,压低不良贷款总额。

另外,所有的信用卡不良贷款中,可能存在90天和60天两个统计口径,至于哪家银行采用哪种统计口径,本刊未予核实,仅以各行年报公布的数据及信息进行客观统计、分析和发布。

四月份发布公告的主要发卡银行,包括浦发、华夏、广发和上海等银行,点评均以各银行发布的年报中的数字为准。